5 keys to success voor financieel Due Diligence: de TIC-methode

Financial Due Diligence (FDD) is een diepgaand financieel onderzoek dat wordt uitgevoerd om potentiële investeerders, kopers of andere belanghebbenden een gedetailleerd inzicht te verschaffen in de financiële gezondheid en potentiële risico’s van een bedrijf. Dit onderzoek is cruciaal voor vrijwel elke fusie- en overnametransactie (M&A) en vormt de basis voor verkooponderhandelingen. Verkopers benadrukken vaak de positieve kanten van hun bedrijf, terwijl kopers en hun adviseurs streven naar grondig inzicht en het identificeren van mogelijke risico’s. De TIC-methode, ontwikkeld op basis van jarenlange expertise, is bedoeld om dit proces succesvol te begeleiden.

Opzet

Tijdens het FDD-proces is het cruciaal om de volgende vragen beantwoord te krijgen:

- Hoe ziet het bedrijfsmodel van de onderneming eruit, wat zijn de drivers van de omzet en hoe evolueert de winstgevendheid?

- Welke normalisaties zijn van toepassing op de waardering van de onderneming?

- Hoe haalbaar zijn de voorspelde toekomstige resultaten, in het kader van de historische prestaties?

- Wat is het niveau van het benodigde werkkapitaal?

- Wat is de uiteindelijke koopprijs (EV-to-Equity bridge)?

5 keys to succes

Op basis van ons jarenlang expertise, hebben wij de TIC-methode opgesteld:

Fase 1: Gestructureerd proces

Voorafgaand aan de start van ieder FDD-onderzoek, is het van belang om een duidelijke structuur aan te brengen in het FDD-onderzoek. Dit omvat:

- Voorbereiding van de opdracht

- Verzameling van informatie en documentatie

- Verkennende analysefase

- Eerste management Q&A-sessie

Fase 2: Doorlichting van de winst- en verliesrekening (P&L) en balans van de onderneming

In deze fase van het Financial Due Diligence (FDD) proces ligt de focus op de diepgaande analyse van de financiële gezondheid van de onderneming. Het begint met de doorlichting van de winst- en verliesrekening (P&L) en de balans, wat de basis vormt voor het Financial Fact Book. Dit boek bevat essentiële financiële informatie over de onderneming en biedt inzicht in belangrijke financiële en operationele ontwikkelingen. Key Performance Indicators (KPI’s) worden hierbij toegevoegd om trends te verduidelijken en vergelijkingen met andere bedrijven in dezelfde industrie mogelijk te maken.

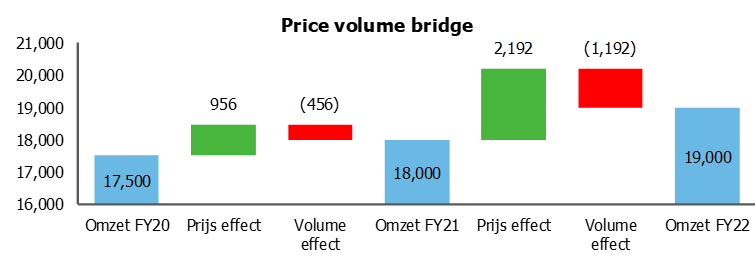

Vervolgens worden diverse visualisatietechnieken, zoals bruggrafieken, ingezet om een helder inzicht te geven in de complexe interacties tussen verschillende financiële en operationele factoren. Deze visualisaties zijn essentieel om de belangrijkste bedrijfsdrivers in beeld te brengen en maken uitvoerige analyses mogelijk van onder andere omzet, klantverloop (customer churn), EBITDA, personeelskosten, overige bedrijfskosten, en de ontwikkeling van het aantal fulltime equivalenten (FTEs).

De fase wordt afgerond met een uitgebreide data-analyse, waarbij gegevens worden geanalyseerd en gerapporteerd vanuit diverse invalshoeken.

De analyses omvatten o.a.:

- Vergelijking van huidige en historische resultaten

- Identificatie het vast of variabel karakter van kosten

- Vaststelling van onderlinge afhankelijkheid van verschillende posten, en relaties tussen hun fluctuaties

- Effect van fluctuaties op het geheel

- Onderscheid tussen seizoensgebonden en -onafhankelijke invloeden

Gedurende deze diepgaande analyse worden extra Q&A-sessies gehouden om inzichten te verscherpen en duidelijke conclusies te kunnen trekken.

Fase 3: Normalisatie van EBITDA, NWK en Netto Schuld

In deze fase van het Financial Due Diligence proces richten we ons op het normaliseren van de Earnings Before Interest, Taxes, Depreciation, and Amortization (EBITDA), het Nettowerkkapitaal (NWK) en de Netto schuld. Het doel is om een accurate, vergelijkbare en eerlijke waardering van het bedrijf te waarborgen, vrij van eenmalige, buitengewone of niet-operationele items.

Normalisatie van EBITDA: We beginnen met de EBITDA, een belangrijke maatstaf voor de operationele prestaties van een bedrijf. Hier passen we correcties toe om eenmalige kosten, niet-operationele uitgaven en buitengewone inkomsten of kosten die niet representatief zijn voor de normale bedrijfsvoering te elimineren. Dit kan onder meer bestaan uit het verwijderen van eenmalige herstructureringskosten, juridische kosten van buitengewone rechtszaken, of inkomsten uit de verkoop van bedrijfsactiva. Het doel is om een aangepaste EBITDA te berekenen die de werkelijke, herhaalbare en operationele winstgevendheid van de onderneming weerspiegelt.

Normalisatie van het NWK: Vervolgens richten we ons op het netto werkkapitaal. We passen correcties toe om seizoensgebonden schommelingen, abnormale voorraadniveaus of schommelingen in debiteuren en crediteuren die niet de normale bedrijfsactiviteiten weerspiegelen, te neutraliseren. Het doel is om een genormaliseerd NWK te presenteren dat een realistisch beeld geeft van het kapitaal dat nodig is voor de dagelijkse bedrijfsvoering.

Aangepaste Netto Schuld: Tot slot bekijken we de netto schuldpositie van het bedrijf. De aangepaste netto schuld in onze rapportage verwijst naar het bedrag van de totale schulden van een bedrijf, na aanpassingen voor diverse posten (o.a. schuldachtige items). Deze aanpassingen worden gedaan om een nauwkeuriger beeld te krijgen van de daadwerkelijke financiële verplichtingen en schulden van het bedrijf. Belangrijke aanpassingen kunnen zijn: NWK-aanpassingen met schuld impact, de NWK-seizoenscorrectie, correcties voor uitgestelde belastingen, en aanpassingen voor bijzondere posten zoals pensioenverplichtingen of garanties. Het inzicht in de aangepaste Netto Schuld helpt bij de afrekening van de schulden en schuldachtige items, alsmede Cash en cash-equivalenten bij het afronden van de transactie.

Fase 4: Rapportage

Het op maat gemaakte rapport biedt diepgaand inzicht in het bedrijf en vormt de basis voor investeringsbeslissingen en mogelijke heronderhandelingen. Het benadrukt specifieke aandachtspunten voor de koopovereenkomst en bevordert vertrouwen tussen beide partijen.

Fase 5: Bespreking van de rapportage

In de laatste fase van het Financial Due Diligence (FDD) proces richten we ons op het bespreken en toelichten van onze due diligence rapportage aan onze opdrachtgevers. Tijdens een bijeenkomst met onze opdrachtgevers, bespreken we de uitkomsten van het FDD-proces in detail. We leggen de nadruk op kritieke financiële aspecten, geïdentificeerde risico’s, en potentiële kansen die tijdens onze analyse naar voren zijn gekomen. Deze fase is cruciaal omdat het de bevindingen van onze analyse samenvoegt en de basis vormt voor de besluitvorming van onze cliënten.

Navigeer naar succes met TIC-Advisory: uw partner voor succesvolle Financial Due Diligence. Heeft u vragen of interesse? Contacteer ons vandaag nog voor een vrijblijvend gesprek.